不動産を購入する際には、その売買金額が大きいため個人であっても、法人であっても、よほどキャッシュリッチな買主でない限り金融機関からの借り入れで売買資金の一部をまかないます。不動産売買市場における金融機関の役割は売買金額の一部となる資金の供給、すなわち不動産向け融資となります。この融資(ローンともいう。以下「ローン」という。)は目的ごとにいくつかの種類があるため、種類ごとに以下に記載します。

(1) ローンの種類

① 住宅ローン

住宅ローンは、住宅(新築・中古マンション、建売戸建住宅)を購入したり、戸建住宅を新築したり、あるいは住宅のリフォームを行う場合に、その資金を借りるためのローンです。借入を行う者が住む住宅の取得・リフォームを行う場合のみに利用でき、第三者に賃貸する目的で不動産を取得する場合や、自用で使用する場合でも店舗や事務所用途の不動産取得の場合は利用ができません。

② 不動産投資用ローン

不動産投資に使える不動産投資用ローンには以下の2つがあります。

a.アパートローン

アパートローンとは、一棟もののアパートやマンション、マンションの一室などを投資用として購入する際や、賃貸用のアパートやマンションなどを建築するする際に利用できるローンの指します(賃貸用の店舗ビルや賃貸用のオフィスについても利用可能な場合あり)。アパートローンは借入資金の使い道が投資用物件の購入・建築に限られており、貸し出しの際の審査基準や融資条件(上限金額、借入期間)も決まっている。

b.プロパーローン

プロパーローンは広い用途で利用でき、投資用物件の購入・建築にも利用できるローンです。アパートローンが保証会社介し、お金の借主(債務者)がお金を返せなくなった場合には、この保証会社が金融機関に返済を行う(したがって金融機関はリスク負わない。保証会社が金融機関に返済したあとは、お金の借主は保証会社に対して返済を行う)のに対し、プロパーローンは保証会社を介さず、金融機関がリスクを負担して貸し出すローンになります。そのため審査が厳しく、利用できる者も、その金融機関から借り入れ実績のある者や一定以上の資産のある者に限られます。

③ノンリコースローン

不動産業界におけるノンリコースローンとは、「遡及(=リコース)しない(=ノン)」ローンを意味します。ノンリコースローンは借入金の返済ができなくなった場合でも、対象不動産を売却して売却代金を返済に充てれば、残債(返しきれていないローン)が残ったとしても、それ以上返済を求められないローンとなります。ノンリコースローンは対象となる不動産(その不動産を購入するにあたって、金融機関からノンリコースローンをひっぱる)が生み出す収益(キャッシュフロー)をもとに融資金額が算定されるため、融資対象となる不動産は収益(キャッシュフロー)を生む不動産となります。

一方、通常の住宅ローンや不動産投資用ローンはリコースローンと呼ばれており、ローンの返済ができなくなった場合、担保に差し出している不動産を売却して売却代金を返済に充てたとしても、それで借入金を返済しきれない場合は、返済するまで返済義務が残ります。

ノンリコースローンは、別で記載しますが不動産証券化と呼ばれる仕組みでよく使われるローンで、一般の不動産投資で利用されるローンではありません。

(2) 金融機関の種類

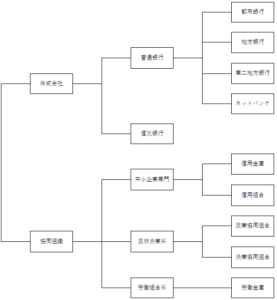

金融機関は中央銀行(日本銀行)、民間金融機関、公的金融機関に大別され、このうち不動産市場で最も頻繁に登場する(お世話になる)金融機関は民間金融機関です。

民間金融機関は①預金を取り扱う金融機関と②預金を取り扱わない金融機関に分けられます。

①預金を取り扱う金融機関

預金を取り扱う金融機関としては、都市銀行、地方銀行、信託銀行、信用金庫、信用組合、ネット銀行などが挙げられます。

a.都市銀行

都市銀行は、東京や大阪などの大都市に本店があり、全国の主要都市に支店を有する銀行を指します。都市銀行を定義する明確な基準はないようですが、現在都市銀行というと、一般に「三菱UFJ銀行」、「三井住友銀行」、「みずほ銀行」、「りそな銀行」、「埼玉りそな銀行」を指します。また都市銀行に似た言葉としてメガバンクという言葉を聞きますが、都市銀行とほぼ同じ意味と考えて良いと思います。なお、3メガバンクグループは「三菱UFJフィナンシャル・グループ」、「三井住友フィナンシャルグループ」、「みずほフィナンシャルグループ」を指し、「りそなホールディングス」と「三井住友トラスト・ホールディングス」と合わせて大手銀行5グループと呼ばれています。

b.地方銀行

地方銀行は「地銀」とも呼ばれ、都市銀行が全国に店舗を展開しているのに対し、限られた地域内に店舗を展開し、地域に密着して営業を行っている銀行と言えます。また地方銀行には「第一地方銀行」と「第二地方銀行」があります。両者の違いは成り立ちの違いによるものですが、第一地方銀行の方が規模が大きい傾向にあります。

c.信託銀行

信託銀行は銀行業務に加え「信託業務」という、特に不動産証券化市場においてなくてはならない業務を行っていますので、別の項目にて取り上げます。

d.ネット銀行

ネット銀行は実店舗をもたず、預金、引き出し、振込、口座振替、ローン等の取引がインターネット上で完結する銀行です。実店舗がなく、家賃や人件費を削減できるため、振込手数料やATM手数料が一般的な銀行よりも安く、住宅ローンの金利も一般的な銀行より低く設定されています。一方で、預金金利は一般的な銀行よりも高い傾向にあります。ネット銀行としては、楽天銀行、住信SBIネット銀行、イオン銀行、大和ネクスト銀行、ソニー銀行、auじぶん銀行、PayPay銀行、セブン銀行、ローソン銀行などが挙げられます。

e.信用金庫・信用組合

都市銀行、地方銀行、信託銀行、ネット銀行が株式会社の金融機関であるのに対し、信用金庫、信用組合は協同組織の金融機関になります。信用金庫の営業地域は限定されており、その営業地域の中小企業や地域住民を会員としています。地域の発展に寄与するという信用組合の設立目的から、融資は原則として会員を対象としており、大企業や営業地域外の企業や個人には融資ができません。信用金庫と信用組合は同じ協同組織の金融機関であり、両者の違いは根拠法や組合員の資格となります。

②預金を取り扱わない金融機関

預金を取り扱わない金融機関としては、生命保険会社、損害保険会社、証券会社、ノンバンク(信販会社(オリエントコーポーレション、JCB、三井住友カード、三菱UFJニコスなど)、消費者金融(アイフル、アコム、プロミス、レイクなど)が挙げられます。